后疫情时代,房价将往哪里走?

主要从六个方面进行分析:

1、缓解疫情冲击全球央行争相放水

2、货币洪水推升资产价格

3、中国房地产价格泡沫高企

4、驱动房价趋势性上涨的人口因素已经发生逆转

5、收入增幅下降和负债比率上升制约居民负债购房的空间

6、房地产税和租赁政策变化将导致投资性需求减少

(一)

缓解疫情冲击央行争相放水

自疫情发生以来,各国央行采取的措施基本上都是“放水”,早在今年1月份,中国央行就率先降准0.5个百分点,释放8000亿流动性,1月份合计释放了一亿流动性。

2月底3月初的时候西方国家爆发疫情,美联储开始大幅“放水”,3月3日降低联邦基金利率50BP,澳联储跟进降息25BP至0.5%;

3月15日,美联储降息100BP,直接降至零利率,英央行也同时启动降息,3月10日降50BP,3.19继续降15BP至0.1%,接近于零。

到了3月23日,在零利率基础上,美联储降无可降,宣布无 *** QE,也就是直接购买资产,欧央行也同步推出了7000亿证券购买计划。

4月6日,美联储推出临时性美债回购质押便利,按照隔夜超额存款准备金利率+25BP,进一步释放流动性。

此外,新西兰联储、挪威央行相继降息,欧央行、日本央行则推出不同规模的购债计划。

(二)货币洪水推升资产价格

疫情导致的金融动荡,使得整个社会的预期转向悲观,人们风险偏好降低资产配置转向防御型,“安全资产”受到追捧。

俗话说,盛世古董,乱世黄金,此时黄金不如现金,这里说的现金是指美元,美元指数飙升佐证了这一点。

在零利率和负利率环境下,负债成本较低,存钱不如借债;估值见底的资产,唯一的风险就是时间成本,是什么时候涨的问题。

权益、债券、房地产、黄金以及现金,哪一类资产风险较小?哪一类资产收益较高?

很显然,风险偏好高的投资权益,目前是2008年以来权益资产更便宜的时候;风险偏好低的买房产,目前是按揭利息成本更低的时候。

(三)中国城市房地产价格泡沫高企

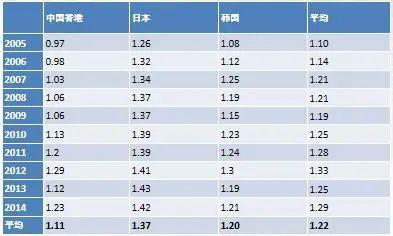

租金房价比显示当地持有房产的资产收益率:国内各城市的平均租金收益率的极致区间在1.0%-3%之间,大部分城市的平均租金收益率在1.5%-2.5%之间,其中北上广深的租金房价比总体偏低。

海外国际性大城市的平均租金收益率的极致区间在2.0%-6%之间,大部分城市的平均租金收益率在3.5%-5%之间,在大部分国家利率降到1%以下或者零的情况下,这个租金收益率已经大大高于无风险收益率,比国内租金收益率高出一倍以上。

房价收入比显示当地房产价格的相对高低:目前纽约伦敦等海外18个主要城市的房价收入比中位数大约在10-13倍,纽约、东京虽然房价不便宜,但由于当地收入水平高,房价的相对水平并不高。

目前除了长春、哈尔滨、呼和浩特等少数经济不发达省份以外,只有长沙、昆明和太原的房价收入比尚未超过20倍,其他一、二线城市的房价收入比都在20以上,其中上海、北京、和天津超过80倍、杭州、广州和厦门超过50倍。

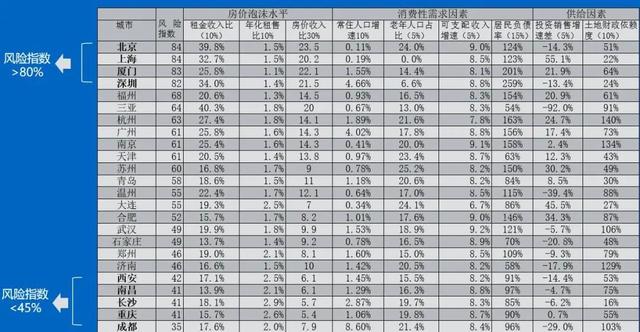

中国主要城市房地产风险指数:从租金收入比、年化租售比和房价收入比来看,目前,北京、上海、厦门、深圳风险指数较高,西安、南昌、长沙、重庆、成都风险指数较低,也就说这几个城市房价下行的风险较小,未来房价上升的概率较高。

(四)驱动房地产市场持续上涨的因素

从居住属性来看:人口因素方面,60后、70后及80初婚育人口的增长产生了刚需和改善型需求;

城镇化因素方面,农村迁移到城镇人口增加,从2000年到2017年中国城镇化率从36.22 % 提高到58.5%;

收入因素方面,从2000年到2017年,城镇居民可支配收入年增长5.5倍,年复合增长率超过11%。但从2015年开始,年复合增长率已经有比较明显的下滑。

从投资属性来看,低于标准利率的银行按揭贷款——公积金贷款,但公积金贷款的额度太低,对一线城市房价来说,简直是杯水车薪。

在供给端,土地供给却由地方 *** 垄断,对住宅用地审批的严格限制不断推升土地成本。

总体来说,随着人口红利的消失,以及城市化进程的放缓,人口高速增长支撑住房销售同步的增长的历史已经结束。城市人口增速下降及人口老龄化也使得购房需求的长期动力日益衰减。

(五)人口因素已经发生逆转

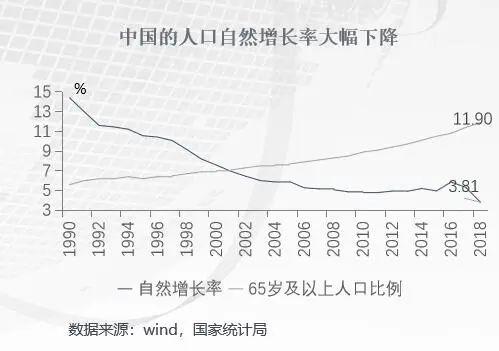

由于90后生育人口基数的减少,人口出生率相应有所下降,考虑到二孩政策的执行,未来10年,每年平均出生人口也只有960万左右。

城镇住房的刚需人口进入逐年减少的下行周期。靠人口增长规模所支撑的房地需求高速增长时代已经结束。

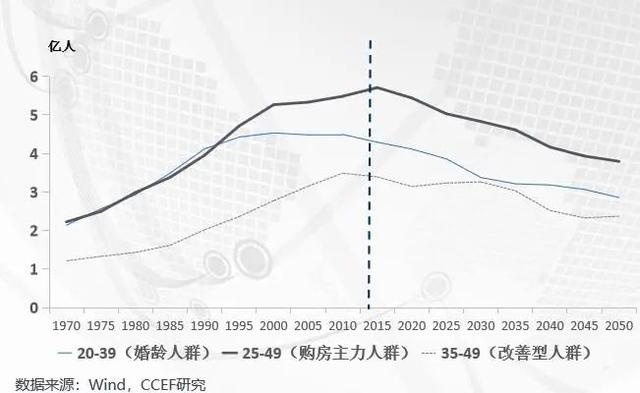

从收入曲线和生活需求来看,25-49岁是购房的主力人群,其中20-39岁主要为结婚置业,35-49岁主要为改善居住条件而置业,这两类人口的绝对数量在2015年之后逐渐下降,意味着我国有购房需求的绝对人口数量开始步入下滑周期。

人口老龄化是中国经济面临的长期挑战。人口老龄化带来三个问题:一是社保缴费负担重,占到工资总额20%;二是医保支出和退休人口同比例增长;三是劳动力成本趋势性上升。

城镇化驱动的人口流入数量将不断减少。从城镇化的进程来看,2019年,我国城镇化率已经达到60.6%,随着农村人口结构不断老龄化,城市户籍制度限制以及房价收入比的扩大,未来十年,农村流入城市的人口数量将不断减少,这个趋势从最近五年的城市常住人口变动数据就已初见端倪。

2012年以来,城镇人口的增速一直维持在3%以下,2018年和2019年城市常住人口增幅分别只有2.58%和2.05%。

靠人口增长规模所支撑的房地需求高速增长时代已经结束:从城镇化的进程来看,未来十年,城市流入人口的数量将不断减少,这个趋势从最近8年的城市常住人口变动数据就已经初见端倪。

(六)收入增幅下降和负债比率上升制约居民负债购房的空间

城镇居民可支配收入的增长也相应步入下行周期。从居民可支配收入的增长情况来看,2007年至2019年,城镇居民人均可支配收入的增幅从17.23%逐渐降至7.92%。

随着经济高增长时代的终结,未来十年,城镇居民的可支配收入增长速度(剔除通胀因素)还会进一步下降。

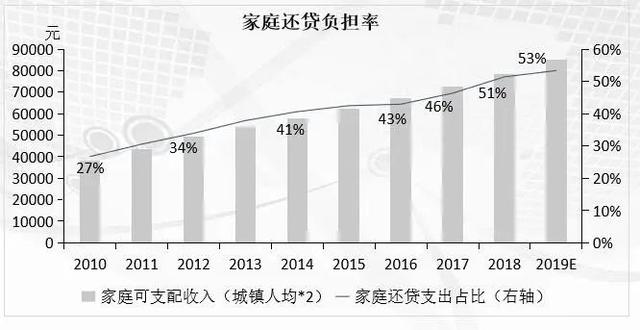

城镇居民的负债率在不断上升。从居民负债率来看,2010-2019,居民负债水平不断上升,家庭贷款总额从11.25万亿上升至55.28万亿,增长近5倍,大大高于可支配收入的增幅,造成家庭还贷负担率从27%上升至53%。

从结构来看,家庭负债中55%以上是住房贷款(不包括二手房及用于支付首付的“消费贷款”)。

(七) *** 房地产投资性需求的宽松货币环境在逐渐改变

一是流动性宽松和相对较低的资金成本是推动上一轮房价上涨的主要动力。目前这种货币环境已经不再存在。美联储紧缩政策的溢出效应,导致全球利率中枢上行,人民币利率也不例外。

二是由于就业人口的减少,稳增长压力减小,去杠杆成为主旋律,这个宏观基调也决定了人民币利率的中性偏紧。

其他影响房地产供求的重要因素包括:随着郊区集体建设用地进入租赁市场,北京、上海等城市的住宅建设用地将大幅增加,房产税的出台将很大程度上影响投资性需求。

结论

支撑中国房地产价格长期增长的人口条件已经不复存在,支持城镇居民不断改善住房条件的收入增长也步入下行周期。

从房地产目前的价格来看,其投资价值及未来可期待的收益率将明显低于其他类别的资产。另外,房地产税政策的出台和租赁制度的改变,都将影响投资性需求。

相关文章

如何远程偷偷查看别人微信?同步对方微信不被

12月9日, 2020大中华区艾菲国际论坛开幕。小米营销以"手机 x AIoT,智能营销新引擎"为主题与行业共同探讨,在智能时代的营销新赛道与新思考。 小米集团互联网商...

5g时代的创业机会

5G时代的来临,自然可以解决无人驾驶的一些技术问题,无人驾驶接入互联网和全球定位系统,主要依靠车内以计算机系统为主的智能驾驶仪,来实现无人驾驶的目的。5G拥有超高网速,范围分布很广,更好帮助无人车处理...

西晋,一个后世不愿提及的时代

《竹林七贤图》局部 司马氏建立的西晋,结束了三国乱世,是东汉之后中国历史上又一个大一统的王朝。 耐人寻味的是,西晋这个朝代却让后世学者不愿意提及,因为这是一个带来的灾难远大于贡献的朝代。 接...

《接招吧!前辈》首播!台铃超能系列携手时代

时代少年强,台铃超能跑! 2月5日晚,由台铃独家总冠名,自带“热搜体质”的综艺《接招吧!前辈》在东方卫视、腾讯视频等平台超燃首播,新生代男团时代少年团向前辈王力宏发起“挑战”,全程精彩不断,看点...

剧备力量大剧迎新 湖北《你迟到的许多年》温情

2020年进入倒计时,流年易逝,光影里的光阴故事却从不间断。由黄晓明、殷桃、秦海璐、曹炳琨领衔主演的电视剧《你迟到的许多年》将于12月20日晚登陆湖北卫视长江剧场剧场播出。该剧改编自严歌苓小说作品《补...

门户网站是什么意思?互联网的时代再不学习你

门户(portal)。原意是指正门、入口,现多用于互联网的门户网站和企业应用系统的门户系统。 建设网站的意义: 网站不是为了赶一时的潮流或是博取一个好名声,而是要通过互联网这个全球性的...

免责声明:本站所发布的任何网站,全部来源于互联网,版权争议与本站无关。仅供技术交流,如有侵权或不合适,请联系本人进行删除。不允许做任何非法用途!

免责声明:本站所发布的任何网站,全部来源于互联网,版权争议与本站无关。仅供技术交流,如有侵权或不合适,请联系本人进行删除。不允许做任何非法用途!